แต่ยังไม่ทันที่พายุดิจิทัลจะหยุดนิ่ง ก็ถูกสภาพเศรษฐกิจสโลว์ดาวน์และความไม่แน่นอนต่างๆ รุมกระหน่ำอย่างหนัก ในปี 2020 จึงนับเป็นช่วงเวลา “ท้าทาย” ของธุรกิจธนาคารอีกครั้ง และจำต้อง “ปรับตัว” ให้รอดพ้นจากสถานการณ์ความไม่แน่นอนที่เข้ามากระทบธุรกิจตลอดเวลา สำหรับ “ธนาคารกรุงศรีอยุทธยา” เป็นอีกหนึ่งแบรนด์ที่ถูกจับตามองว่าจะเดินเกมธุรกิจนี้อย่างไร หลังจากปีที่ผ่านมาสร้างการเติบโตได้อย่างโดดเด่น โดยมีกำไรสุทธิ 32,745 ล้านบาท เพิ่มขึ้น 32%

พร้อมมั่นใจว่าในปีนี้จะสามารถรักษาการเติบโตได้ไม่น้อยกว่าปีที่แล้ว แม้สภาพแวดล้อมในการดำเนินธุรกิจยังคงท้าทาย อะไรคือ กลยุทธ์ที่จะทำให้ธนาคารกรุงศรีฯ ฝ่าวงล้อมความท้าทายเพื่อรักษาการเติบโตอย่างยั่งยืน มาร่วมค้นคำตอบจาก คุณเซอิจิโระ อาคิตะ กรรมการผู้จัดการใหญ่และประธานเจ้าหน้าที่บริหาร ธนาคารกรุงศรีอยุธยา จำกัด (มหาชน)

บริหารแบงก์ยุคนี้ ต้อง “ระมัดระวัง” และ “ปรับตัว” ตลอดเวลา

ความก้าวหน้าของเทคโนโลยีที่ไหล่บ่าเข้ามา แน่นอนว่าช่วยให้การทำธุรกรรรมทางการเงินสะดวกสบายง่ายดายมากขึ้น แต่ในขณะเดียวกันก็ทำลายเรื่องรายได้จากค่าธรรมเนียมด้วยเช่นกัน เพราะทำให้รายได้จากค่าธรรมเนียมลดลงอย่างต่อเนื่อง จากที่ผ่านมาเป็นที่รู้กันดีว่ารายได้ส่วนใหญ่ของธนาคารนั้นมาจากค่าธรรมเนียมต่างๆ และเมื่อมองมาที่อัตราดอกเบี้ยที่มีแนวโน้มปรับลดลงอย่างต่อเนื่อง ก็ส่งผลให้รายได้ของธนาคารค่อยๆ ลดลง ยิ่งล่าสุดธนาคารแห่งประเทศไทยออกมาประกาศนโยบายปรับโครงสร้างการคิดค่าธรรมเนียม ก็ยิ่งเป็นโจทย์ท้าทายให้กับธนาคารมากขึ้น

สำหรับธนาคารกรุงศรียอมรับว่า การประกาศนโยบายการคิดค่าธรรมเนียมใหม่ในครั้งนี้ คงมีผลกระทบกับธนาคารแน่นอน แต่เชื่อว่าไม่ได้มีสาระสำคัญจนกระทบต่อเป้าหมายการเติบโตของรายได้ เพราะหลายรายการได้มีการปรับลดให้กับลูกค้าอยู่แล้ว แต่ สภาพเศรษฐกิจไทยและเศรษฐกิจโลก เป็นสิ่งที่น่าห่วงมากกว่า เพราะเมื่อเกิดอะไรขึ้นสามารถสร้างผลกระทบเป็นห่วงโซ่ได้ เช่น กรณีไวรัสโคโรนา เพราะฉะนั้น ทิศทางการทำของธนาคารในปีนี้จึงต้อง “ระมัดระวัง” ควบคู่กับการ “ปรับตัว” มองหารายได้ใหม่ๆ เข้ามาชดเชยให้มากขึ้น

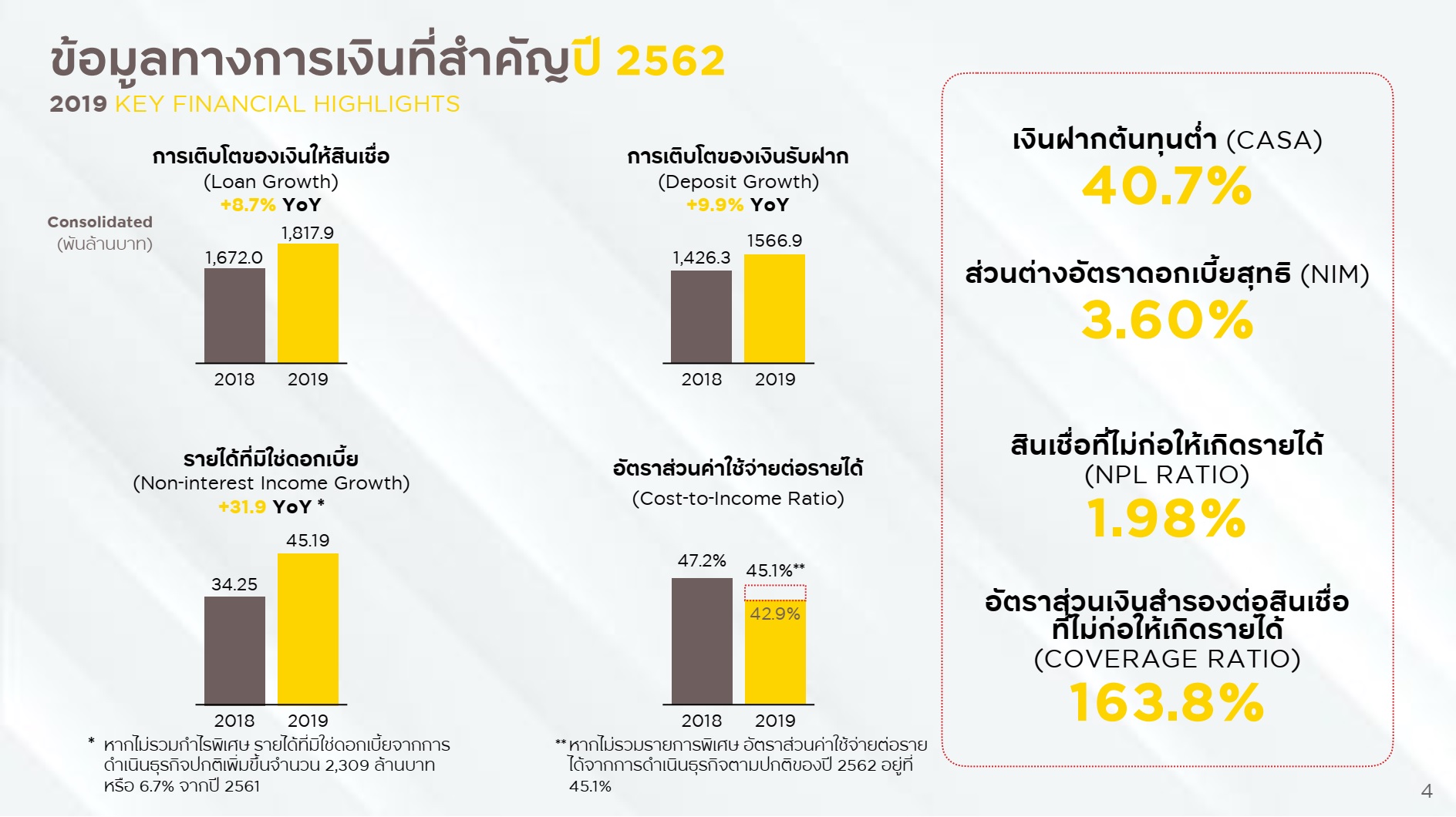

“เดิมทีเราประเมินว่า GDP ในประเทศไทยปีนี้จะขยายตัวอยู่ที่ 2.5% ซึ่งเป็นการประเมินก่อนจะมีเหตุการณ์ไวรัสโคโรนา จึงมีโอกาสที่ตัวเลขจะปรับลดลงเช่นกัน แต่เราจะพยายามทำผลการดำเนินงานปีนี้ให้ดีกว่าปีก่อน แม้จะเจอความท้าทาย โดยในปีที่ผ่านมา เรามีการเติบโตของเงินให้สินเชื่อสูงที่สุดและคุณภาพสินทรัพย์แข็งแกร่งที่สุดเมื่อเทียบกับธนาคารในกลุ่มสถาบันการเงินเชิงระบบ (D-SIB)”

สำหรับปัจจัยที่สร้างการเติบโตให้กับธนาคารกรุงศรีในปีที่ผ่านมานั้น ส่วนหนึ่งมาจากการปรับตัวสู่ธนาคารดิจิทัล ด้วยการนำเทคโนโลยีดิจิทัลมาพัฒนาผลิตภัณฑ์ และช่องทางการให้บริการเพื่อสร้างประสบการณ์ที่ดีให้กับลูกค้า ไม่ว่าจะเป็น Digital Lending และกรุงศรี โมบาย แอปพลิเคชั่น (KMA) นอกจากนี้ ยังมีการนำเทคโนโลยี Blockchain และ AI มาเพิ่มความสะดวกให้กับลูกค้ากลุ่มธุรกิจเข้าถึงแหล่งเงินทุนได้มากขึ้น ส่วนกลยุทธ์ธุรกิจของธนาคารกรุงศรีฯ ในปีนี้ เพื่อก้าวสู่การเติบโตอย่างต่อเนื่อง แบ่งออกเป็น 3 ด้าน ได้แก่

1.ยกระดับประสบการณ์ลูกค้าด้วยดิจิทัล (Enhancing Customer Experience)

ท่ามกลางสถานการณ์เศรษฐกิจที่เปราะบางและคาดเดาได้ยากมากขึ้น ทำให้การสร้างประสบการณ์ที่ดีกับลูกค้าเป็นหัวใจของการดำเนินธุรกิจของธนาคารกรุงศรีมากขึ้น เพราะแนวทางดังกล่าวจะช่วยให้ลูกค้าได้รับความสะดวก และสร้างประสบการณ์ที่ดีกับลูกค้าในการใช้บริการจนทำให้เกิดความผูกพันและกลายเป็นธนาคารหลักที่ลูกค้าอยากมาใช้ ดังนั้น ในปีนี้ธนาคารจะต่อยอดนำดิจิทัลมายกระดับประสบการณ์ลูกค้าให้มากขึ้น ผ่านการพัฒนานวัตกรรมทางการเงินใหม่ๆ ที่เป็นดิจิทัลเพื่อให้เข้าถึงใจลูกค้าตลอดทั้งปี รวมไปถึงการให้คำปรึกษาด้านการเงินโดยผู้เชี่ยวชาญเพื่อสร้าง Human Touch และพัฒนาช่องทางแบบ Omni Channel เพื่อเข้าถึงลูกค้าได้ง่ายขึ้น

2.การใช้ประโยชน์จากศักยภาพด้านข้อมูล (Utilizing Data Driven Capabilities)

ปฏิเสธไม่ได้ว่า ยุคนี้ “ข้อมูล” คือ ขุมพลังสำคัญทางธุรกิจที่มีค่ามากกว่าน้ำมันและทองคำ ทำให้ธุรกิจไหนมีข้อมูลเป็นจำนวนมาก ยิ่งทำให้ธุรกิจสามารถพัฒนาสินค้าและบริการได้โดนใจลูกค้า ปีนี้ธนาคารจึงเดินหน้าเก็บข้อมูลลูกค้า พร้อมทั้งนำเทคโนโลยี AI และ Machine Learning มาวิเคราะห์ข้อมูลของลูกค้า รวมถึงพัฒนาบริการทางการเงินที่ตรงกับความต้องการและบริหารความเสี่ยงในการปล่อยสินเชื่อให้กับลูกค้ายิ่งขึ้น

3.มุ่งเน้นกลยุทธ์ความร่วมมือกับพันธมิตร (Focusing On Partnership Strategy)

ในปีนี้ธนาคารจะขยายความร่วมมือกับเครือข่ายพันธมิตรเพื่อเพิ่มมูลค่าให้กับลูกค้า ทั้งในกลุ่มผู้ใช้รถ ผู้ประกอบการ SME และผู้ซื้อบ้านมากขึ้น โดยกลุ่มผู้ใช้รถจะมีการพัฒนา “กรุงศรี ออโต้ พร้อมสตาร์ท” ซึ่งเป็นแพลตฟอร์มสินเชื่อรถยนต์บนมือถือ ให้เป็นแพลตฟอร์มไลฟ์สไตล์แบบครบวงจร เช่นเดียวกับผู้ซื้อบ้านและผู้ประกอบการ SME จะมีการพัฒนาแพลตฟอร์มแบบครบวงจรเพื่อตอบโจทย์ทั้งในเรื่องของการบริการ การขอสินเชื่อ การเพิ่มยอดขาย รวมถึงการหาแหล่งเงินทุน และการทำธุรกรรมต่างๆ

เสริมทัพด้วยตลาดต่างประเทศ

นอกจากนี้ การขยายธุรกิจไปยังต่างประเทศเป็นอีกแนวทางที่ธนาคารกรุงศรีต้องการรุกให้มากขึ้น โดยปีนี้เล็งขยายธุรกิจในประเทศอินโดนีเซียและเวียดนาม หลังจากเข้าไปบุกตลาดในกัมพูชา ลาว เมียนมา และฟิลิปปินส์ โดยจะร่วมกับธนาคารพันธมิตรที่อยู่ในเครือ MUFG และธนาคารในภูมิภาคอาเซียน ส่วนรูปแบบทำได้ทุกแนวทาง ไม่ว่าจะเป็น การพัฒนาผลิตภัณฑ์ทางการเงินใหม่ และการใช้ประโยชน์จากเครือข่ายในการจับคู่ธุรกิจในการลงทุนในต่างประเทศ

โดยในปี 2563 ธนาคารกรุงศรีตั้งเป้าหมายสินเชื่อรวมเติบโตในระดับ 5-7% แบ่งเป็นสินเชื่อธุรกิจบรรษัทตั้งเป้าเติบโตที่ 4-6% สินเชื่อ SMEs ตั้งเป้าเติบโต 5-7% และสินเชื่อรายย่อยตั้งเป้าเติบโต 5-7% โดยสินเชื่อรายย่อยจะแบ่งเป็นสินเชื่อรถยนต์ ที่ตั้งเป้าเติบโต 6-8% สินเชื่อที่อยู่อาศัย 4-6% และสินเชื่อบัตรเครดิต สินเชื่อส่วนบุค 4-6%

ขณะที่การเติบโตของรายได้ที่มิใช่ดอกเบี้ยจะอยู่ในช่วง -3% ไปจนถึง 3% และมีอัตราส่วนสินเชื่อที่ไม่ก่อให้เกิดรายได้อยู่ที่ระดับต่ำกว่า 2.5% รวมถึงคาดว่าส่วนต่างอัตราดอกเบี้ยสุทธิ (NIM) จะอยู่ที่ 3.4-3.6%